インボイス制度を知らない人に対して怖がらせるような広告が目立ちます。

インボイス制度は日本で始まったもので、これまで消費税の納税を免除されていた業者も選択式ですが払うことになる制度です。

では、海外FXトレーダーにはどう関係するのでしょうか?

例外もありますし、何も知らずに無視しても怖いのでファイナンシャルプランナーが説明します。

・海外FXと消費税

・海外FXをやっていたらインボイス業者になる?

・海外FXでインボイスが必要なパターン

・インボイスと海外FXトレーダー法人

・インボイスと海外FXアフィリエイト

もくじ

結論ざっくり【基本、一般トレーダーは関係ない】

最初にざっくりというと・・

何故ならインボイス制度は日本の消費税に関することだからです。

海外FXで関係しそうな人は、今のところわかっているのは以下のような場合です。

- 法人トレーダーで、海外FX以外にも事業の売り上げがあるとき

- フリーランスや事業主で海外FXブログやサイト運営をしていて広告や口座開設手数料の売り上げがあるとき

- 日本のアフィリエイト専用サイト経由で海外FXのアフィリエイトをして売り上げがあるとき

- 海外FX業者と直接契約のアフィリエイト(IBパートナーなど)をしているが、国内でセミナー料をもらった売り上げなどがあるとき

そもそもトレーダーにインボイス制度が関係あるの?

海外FX関係なく全ての人のなかで一番関係しそうなのは、「小規模事業主」「個人事業主」「フリーランス」といった年間の売り上げが1,000万円以下の人たちです。

インボイス制度は業者と業者(個人事業主も含みます)の間の取引についての消費税の取り扱いのことをいっているので、お客さんに何かを売っているわけでもない個人トレーダーには普通は関わってこない制度です。

インボイス制度とは【超ざっくり】

インボイス制度は消費税に関係する制度で2023年10月からスタートしました。

主に事業者同士の取引の際に関係あります。

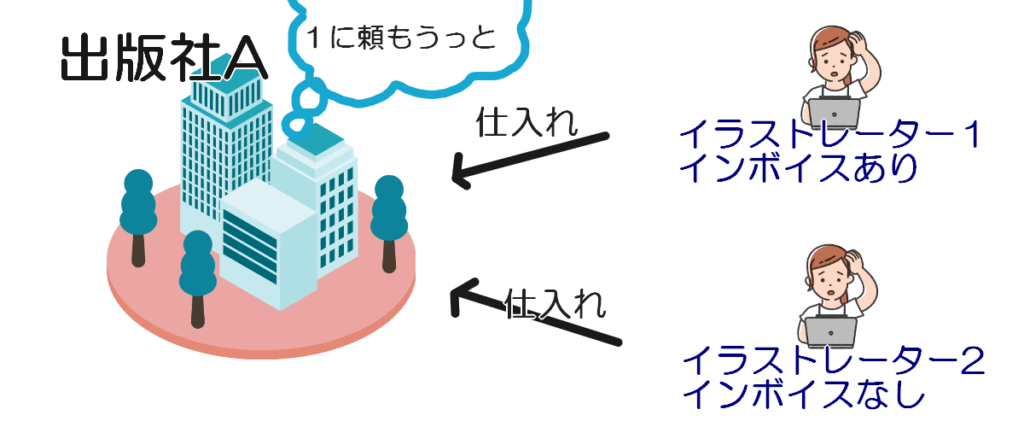

その特例を受けられるのは、上の図で言うと「出版社A」で本の売り上げを確定申告するときの消費税が減免されます。

ちなみに、二人のイラストレーター1・2はフリーランスです。

個人事業主、かつそれまでは売り上げが1,000万円以下だったので免除されて消費税を国に治めていませんでした。

大体、こんな感じでインボイス制度があります。

世の中にすでに様々な解説が出回っています。

間違ったところも多々あるので、まず国税庁のサイトを読むことをおすすめしたいです。

「ソースを当たれ」というやつですね。

※国税庁のサイトでは表現が難しいのですが、海外FXトレーダーには基本としては関係ないです。

国税庁 インボイス制度特設サイト

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

超ざっくり【インボイス制度】で誰がどう得するか?損するか?

簡単に解説しますが、ぶっちゃけるとこうなります。

⇒インボイスのない2は仕事が減っていく

出版社Aにとってお得なのは「税制面」です。

何がお得かというと、出版社Aがインボイスありの仕入れ先から仕入れると消費税の納付額の減る特例が適用されるからです。

消費税の納付額が減る特例などが使えるのはイラストレーター1に頼んだときで、イラストレーター2だと出版社Aは消費税を多く払わなくてはならないです。

ここで一番気にするべきがイラストレーター2で、インボイスの登録をしていないので出版社Aに避けられて仕事が減るのです。

それでネット上でフリーランスや中小企業を脅すようなインボイス特集を頻繁にしているというわけです。

超ざっくり|イラストレーター2さんが【インボイス】業者になるためには

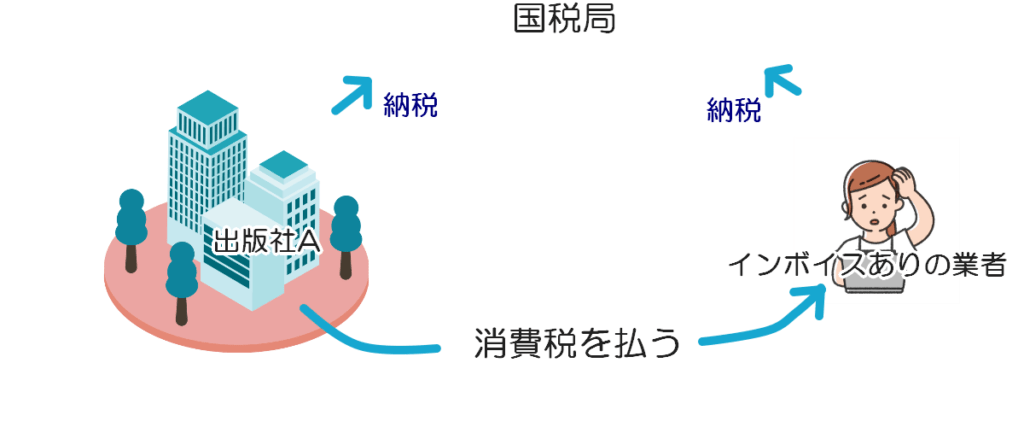

「インボイス」は「適格請求書」という意味で、登録申請書を届け出ると「インボイスありの個人事業主・業者」として登録できます。

正しくは「適格請求書発行事業者」といいます。

インボイス制度が始まる前にはフリーランスにとって良い時代でした。

1000万円までの売り上げの個人事業主・業者は、売上時に受け取った消費税を国に納税しなくてもよかったのです。

はっきりいって、取引先やお客さんが支払った消費税を自分のものにすることができていました。

しかし、諸般の理由でそういう個人事業主・業者もインボイスの届け出をして顧客から受け取った消費税を国に納めることになりました。

が、この届出はしたくなければしなくても良いのです。

といっても、インボイスの届け出をしないと取引先の会社に嫌われてしまうかもしれないということです。

イラストレーター2は国税庁に申請書を届けて「適格請求書発行事業者」となって取引先も喜んでくれるようになるという流れです。

インボイスの登録が済むとナンバーが割り当てられ、それを取引先に教えることになっています。

国税庁 インボイス制度特設サイト

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

海外FXと消費税

消費税は日本のなかでモノやサービスを「消費」するときにかかる税金です。

消費税と海外FXの関係を知っておきましょう。

例えば、国内FXだと取引手数料のなかに消費税のかかるものがあります。

しかし、FXで稼いだ差額にはかかりません。

消費税を取るのは日本政府ですから、海外FXの業者から何かを「消費」したとしても消費税はとられないわけです。

※トレード手数料も海外業者ですから日本の消費税は取られません。

トレード中にMT4/MT5のなかで利益確定をしたときも、その利益を出金した時も消費税はとられませんからインボイス制度は関係ありません。

ここで注意することがあります。

とはいえ、微々たるものでしょう。

そして、この手数料にかかった消費税を国に納めるのは日本の銀行です。

トレーダーのかわりに納めてくれるので、トレーダーはインボイスを気にする必要はありません。

インボイスが気になるのは自分に売り上げなどの利益があったときだけです。

次に、海外FXと日本の消費税の関係をみていきましょう。

海外FXをやっていたらインボイス業者になる?

もしこういう質問があるとしたら、インボイスの意味をわからずに質問しているものと思われます。

インボイス業者といわれるのは、前の前の年の売り上げが1,000万円以下の業者やフリーランスが申請をして登録をした結果です。

それではここから例外についてみていきます。

FXを法人としてやっている場合で次のような場合には少し関係あります。

海外トレードを事業(法人)としてやっている人

海外FXトレーダーのなかにはトレードを「事業」としてやっている人がいます。

香港など海外事業の籍を置いているのでもない限り、その事業は日本国内にあるはずです。

一応、事業として出金した利益が「国内事業者の売り上げ」として消費税の納税の対象になる可能性はゼロではないかもしれません。

(可能性というのは、今の時点でいくら税理士事務所に聞いても検索して調べてもはっきりと明確に答えられる人がいなかったためで一般論でこう書くことにしました。)

もちろん海外FXはトレード益(出金額)に消費税をつけて払ってはくれないのですが、もし将来「これは輸入取引だ」といわれてしまえば払う羽目になるかもしれません。

入ってくるのは通貨ですから確率は低いとは思いますが・・

ないとは思いつつ一応書いておきます。

※海外での取引は消費税はかからないのですが「輸入取引」にはかかるのです。

国税庁 No.6563 輸入取引

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6563.htm

もしFXトレード以外の事業を同時にしていたら、その事業の売り上げには消費税が発生するので1000万円越えなら国に納めなくてはなりません。

そして、1000万円を超えないならインボイス制度がかかわってきます。

「国内アフィリエイトサイト経由で…」のところでも取り上げます。

インボイスの登録期間は終わっているのでは?

インボイス制度が始まる2023年3月から登録が受け付けられて、令和11年までは今の方法で受け付けると国税局のホームページにあります。

また、スタートしたばかりの制度なので経過措置といって良くわからない人のためにゆっくりと対応してくれる措置もあり必要な場合でも無駄に怖がることはないはずです。

海外FXでインボイスに関係することとフリーランスの実際

海外FXをやっている人で、運悪く(?)インボイス業者に登録する可能性がある個人事業主とかフリーランスについてもう少し解説します。

インボイス業者にならなくても良いのですが、取引先があるような場合は最初に書いた出版社の例のように取引が減る可能性はあると知っておいても無駄ではありません。

ただし個人の体験になりますが、実際には一人でファイナンシャルプランナーをしていてお客さんや取引先にインボイスでないから冷たくされるというようなことは今のところないです。

様子をみて登録するかどうか決めようとゆっくりした対応でも良い場合もあるということです。

これは売上がある程度少ないなら、商習慣として小さな消費税額よりも付き合いの長さや仕事のしやすさを優先しているということなのかもしれません。

もし、ブロガーさんなどでそれなりの広告収入(売り上げ)があってこれからインボイス登録をしようかどうしようか迷っている人はこんな体験談も参考にしてみてください。

日本の海外FXトレーダーで【アフィリエイトやブログをしている場合】

海外FX口座でトレードをすると同時にアフィリエイトもしているという方で、個人事業主や法人の方はインボイス制度に関係があります。

※または関係ある可能性があります。

※インボイス制度のスタート時点では、「当事者にもさっぱりわからない」と迷うことが多々あります。また、大丈夫なことも今後厳しくされるかもしれないということでグレーではあるのです。

とにかく、国内アフィリエイトサイトを使っているなら100%関係してきます。

海外FX業者から直接依頼されるアフィリエイトは「IBパートナー」といわれたりしますが、国内サイト経由と性質がちょっと違ってきますので解説します。

※XMのアフィリエイトをスタートする方法

【2022年アフィリエイトリーグ開催決定!】XMのアフィリエイトに挑戦

国内アフィリエイトサイト経由でアフィリエイトをしている人

これまでアフィリエイトをしていて売り上げ(アフィリエイト報酬)が1,000万円までの人は消費税の納税は免除されていたはずです。

でも2023年(令和5年)10月1日からはインボイス制度が始まったので、必要ならインボイスの申請をすることになります。

まとめると、日本のアフィリエイト業者に所属していてそこ経由で海外FXのアフィリエイトをやって広告代(つまり売り上げ)を稼いだら、そこで日本のインボイス制度にかかわってきます。

ここで面白いことがあります。

次は海外FXと直接契約している場合です。

海外FXとの直接契約でアフィリエイト(IB)をしている人【ブロガー含む】

アフィリエイトの依頼が海外FX業者から直接されたのなら、アフィリエイト報酬(売り上げ)は海外で支払われ完結するはずなので消費税は関係なくインボイス制度も影響がないといえます。

【例外】海外FXに関するセミナーをやった場合やアフィリエイトサイトやブログの広告費など、日本での売り上げがある場合でこれは消費税が発生するので関係してきます。

ここで雑談だけど大切な「ステマ規制法」

ちなみに同じ10月1日に「ステマ規制法」がスタートしています。

これは例えば、インフルエンサーが日常のポストを装って特定のサービスや商品をお勧めすることを規制する法律でなかなか厳しいものです。

ステマと認識されたら「景品表示法違反」になって罰則になります。

2023年10月の初めごろ、既に人気インスタグラマーがアカウント凍結されたりしています。

これは国がそうしたのではなく国を恐れたmeta社が勝手にしたものですが、各アフィリエイト業者さんも厳しくなっているはずです。

余談ですが、少し関係するのでぜひ知っておいてください。

アフィリエイト依頼元とインボイス制度の関係

| 依頼元 | アフィリエイト売り上げ1000万円以下 | アフィリエイト売り上げ1000万円を超える |

|---|---|---|

| 海外FX業者から直接 | 基本は関係ない | 基本は関係ない |

| 日本のアフィリエイトサイト経由 | 日本のインボイス制度が関わってくる 必要ならインボイス登録が必要 | もともと消費税を納税しているのでインボイス登録は必要ない |

たぶん例外もこれから出てくるでしょうが、こんなふうに分けることができます。

国内アフィリエイト業者の見解はまだぼんやりしている

大手アフィリエイト業者の見解を調べてみると、ほぼどの業者も「実際にスタートしてみないとどんな場合にアフィリエイターが得するのか損するのかはっきりしたことが言えないのが現状」と考えているようでした。

頼りない感じですが、新制度がスタートするといつもこういう事になって数年経つとおおかたの常識のようなものが固まってくるというのはいつも同じです。

日銀政策もある日突然「YCCをやります」と言い出して、当日は凄腕の人気アナリストも「わからない」とtweet(現X)していたのにすぐにおかしな政策だとわかってトレーダーたちが対応をしていました。

今ややっていることにならないほど国債の金利が上がってしまいましたし、植田総裁になったとたん「やってるけど金利が上がるのは許す」みたいな中途半端なことになっています。

このような例をみても、怖がりすぎずに臨機応変に対応していくと良いだろうと考えます。

ただし、スキを突いた詐欺行為のようなことをしてしまうとお咎めはありますから違法にならないようには対処していきましょう。

※アフィリエイターにもめちゃくちゃ親切なXM

XMの評判ってどう?9年使い続けてわかったXM Tradingのチートとは?

まとめ

自分がインボイス制度に関係しているとわかったらどうすればいいか?

登録するかどうかを選んで必要なら登録することになります。

「海外FXでインボイスに関係することとフリーランスの実際」も読んでみて必要かどうか決めてください。

税金といえば、海外FXで稼いだお金は確定申告の必要があります。

他の稼ぎと合わせて20万以上の「所得」があると確定申告をすることになっていますので、海外FXと納税の関係や経費なるものなども読んでおきましょう。

【2023年の改正情報あり】国内FXと海外FXの納税の違い

海外FXの納税がわかる!ポイントは【経費に全集中】

【年間取引報告書・徹底解説】XM・Titan FXでの出し方使い方|納税のコツ