海外FX業者のXMやTitan FXでは、株式をトレードできます。

価格に対して上下を当てるトレードなので、配当金や株主優待がないためデイトレードとスキャルピングがおすすめです。

そのかわり良い方法があります。

今回は海外FXで株式トレードを成功させるヒントをお教えします。

● 海外FXの株トレードの特徴

● 日本の証券会社との大きな違いはゼロカット

● 海外FXの株で板読みできる?

● 海外FXの株テクニック10選

● 海外FXの株トレードのメリット・デメリット

もくじ

海外FXで株のできる秘密は【CFD】

海外FX業者でどのようにして日本株をトレードするのか不思議ですよね。

⇒その秘密は「CFD」という言葉にあります。

単純に価格だけを見て「上がるか?」「下がるか?」を当てるためのものです。

このCFDは、セブンイレブンのような日本株からAmazonのような米国株まで海外FX業者ならたくさんあります。

海外FX口座があるとこういった株を気軽にトレードできます。

・CFDは価格だけでトレードできる

・海外FXは日本株のCFDもある・トレードできる

日本国内業者で株を買うのは大変!売るのはもっと大変

例えば、「セブンイレブンの株」を買いたいとします。

日本の証券会社で買う⇒証券会社に面倒な口座開設をしてお金を入れて朝9時まで待って注文を入れなくてはなりません。

・困るのが「売り」です

すでに持っている株を売るなら単純に売るだけで良いのですが、FXのように何もない状態で最初から「売り」をしたいときも大変です。

※「売り」をするなら一般に怖いと言われる「信用取引」の手続きをしてからになります。

信用取引で売りのできる株は決められているので、やりたいと思ったときに上手くできないことがとても多いです。

・そして、最も悲しいのが「追証」です

信用取引をやると3倍のレバレッジがかかります。

少ない資金で売買できるのは嬉しいですが、持っているポジションに損が出始めると「追証」を払わなくてはいけません。

追証が払えなくて別のところから借金をする人も出てきて国内FXと同じです。

どんどん追証を取られて破産してしまう話は枚挙にいとまがありません。

国内証券会社ではアメリカ株も買えますが、新たに米株口座を作ったりするのでこちらも面倒なことが多いです。

・特に売りは「追証」という借金の可能性が出てくる

海外FX業者の株は楽で借金を背負わなくていい

CFDというのは、配当などがないかわりに特に手続きなしで「売り」ができます。

もちろん買う事もできます。

海外FX口座を作れば、MT4/MT5にすでに各国の株があってすぐに売買できるようになっています。

国内株式を買うときは、PERとかROEとか複雑な指数をみて分析することが多いです。

しかし、CFD取引はそこまで難しい分析をせずチャートだけ見ても充分トレードできます。

海外FXでは、最初からレバレッジがかかっているので少ない資金で取引できます。

しかし、追証制度はなくゼロカットシステムが採用されているため借金を背負うことはありません。

ゼロカットシステムを知らない人に簡単に説明すると、海外FX口座に入金した以上の損失が出そうになると自動的にポジションを閉じるシステムです。

海外FX業者が自動でやってくれるようになっているのでマイナスの損失が出ないです。

⇒ということは、「追証は不要」ということです。

完全にゼロになる前にポジションを閉じてくれるところも多いので、少しだけ口座にお金が残ったりするのも親切だなと思っています。

● レバレッジがかけられるのに追証がないから借金を背負わない

簡単にまとめるとこうなります。

詳しいメリットデメリットは最後のほうに書きましたので「メリット」「デメリット」を見てくださいね。

【結論1】海外FXの株はテクニカルだけでいい!板読みは不要!

日本株トレーダーのデイトレードは、「板読み」というプロ並みのテクニックを使う人がいます。

一方、チャートだけ見る人もいますがまだ少数です。

海外FXでは、株のトレードもチャートだけ見てデイトレードとスキャルピングができます。

海外FXの株も上がるか下がるかをインジケーターやローソク足のルールを使えば普通にトレードできます。

つまり、FXと同じ感覚でやっても勝てたりするのです。

手法を試してみる前に、ぜひ知っておいて欲しいことがあるので書いておきますね。

それでは、これから基本の板読みを説明します。

読んだら、ぜひ「結論2」に進んでくださいね。

先にテクニカルの手法を知りたい人は「その他の主な手法10選」を見てください。

・初心者もテクニカルがわかれば株CFDができる!

板読みとは?

海外FXの株をやる前に簡単に「板読み」を知っておいて欲しいなと思います。

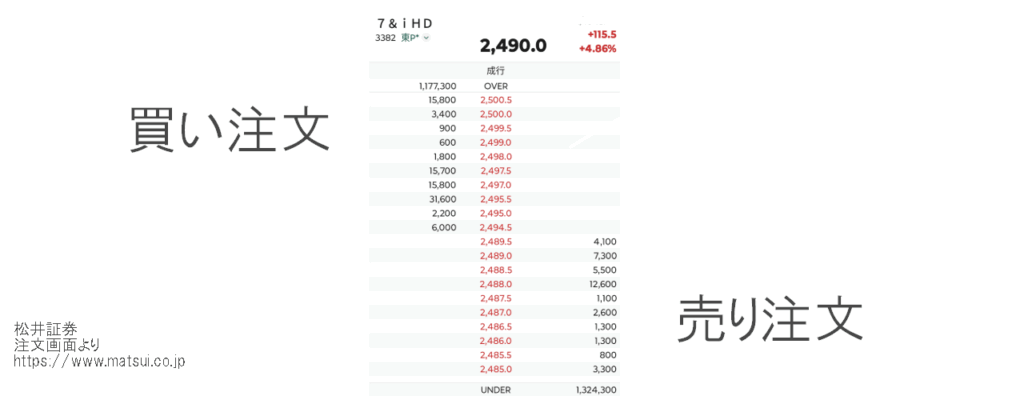

※株トレードのときの「板」とはこの図のような表のことです。

大体真ん中あたりに今の価格があり、左上に買い注文の価格があります。

右下には売り注文の価格が出ています。

上のほうに並んでいる価格が今より高く買う人の指値です。

下のほうの売りたい人の価格とマッチングして売買を成立させているのです。

需要と供給がうまくマッチすると約定するということですね。

株デイトレードの「板読み」は注文の多く入っている価格をチェックしたり、その変化を見たりしながら一瞬の判断で売買をする手法です。

基本は、「注文の多い株を見つけて板を見て買い、注文が増えてきたら自分も買っていく」というようなやり方をしていきます。

次に買った株を持ちながら板を見て、思った通りに上がったら売ってしまいます。

そうやって、何度もデイトレードして細かい利益を積み重ねていくのが日本株のトレーダーに多いです。

もちろん、レバレッジをかければ利益が早く増えていきます。

日本株でレバレッジを利かせるために「信用取引」というのをやるわけです。

板読みで誤解されやすい事実とは?

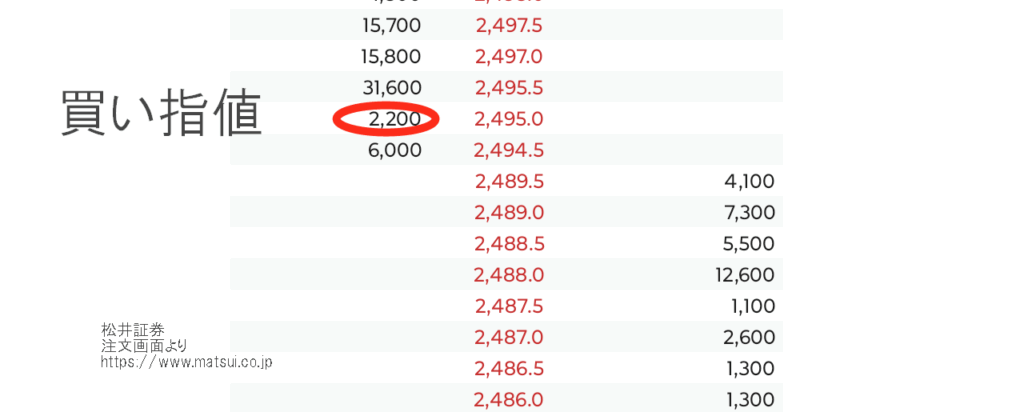

さて、板読みで多くの日本株トレーダーが誤解していることがあります。

上の板には「2495.0円のところに2200の買い指値」が入っています。

高い値段で買いたいなんて不思議です。

誰でも「できるかぎり安く買いたい」と思いますよね。

そこで、初心者は現在価格よりも下で買い指値を入れます。

この考えはFXでは当たり前ですし手法のうちの一つです。

しかし、板読みで株をトレードするときには指値の位置が逆です。

日本の証券会社で「買い指値」するとき、上手いトレーダーは今の価格よりも高いところにします。

理由はこうです。

⇒【今よりも下がるような株はその日売られる株だから】です。

下がったところで買ってしまうと、そのままどんどん下がる可能性が高いということです。

「落ちるナイフを握るな」というやつですね。

もし上がっていけば強い株だから、上で買ってもそのまま上がり続けるだろうということです。

市場で売っている日本株の数は決まっています。

当然、世界を流通しているドルや円よりも少ないです。

需要と供給からいっても注文を入れている人の動向ではっきりと株が上下します。

それで人気のある株は今よりも上がりやすいのです。

わざと値段を動かす大金持ちがいない限りは、今書いたような動きをします。

この動きは、朝一番に起きることが多く板読みもしやすい時間となります。

そういうこともあって、日本株のトレーダーは朝一番の9時からスタートして午前にその日のトレードを終えるという人もたくさんいます。

・あさイチでのトレードで決まる上級者向けの方法

・注目点は「買いたかったら今より少し高い価格に指値をすること」

FXではこの方法をあまり使わない

FXは世界中のトレーダーが何を考えているかわかりません。

それで価格が細かく上下しながら動いているので、少しでも安い所で買える場合がとても多いのです。

ただ、この「買うときは上に指値」「売るときは下に指値」はFXでたまにやることがあります。

びっくりするような出来事があるとしばらく同じ方向に動き続けるのがFXです。

動き続ける時間は短めなのですが、その間には動いているのと同じ方向に乗っていかないと負けてしまいます。

たまにこういう事がありますが、めったにありません。

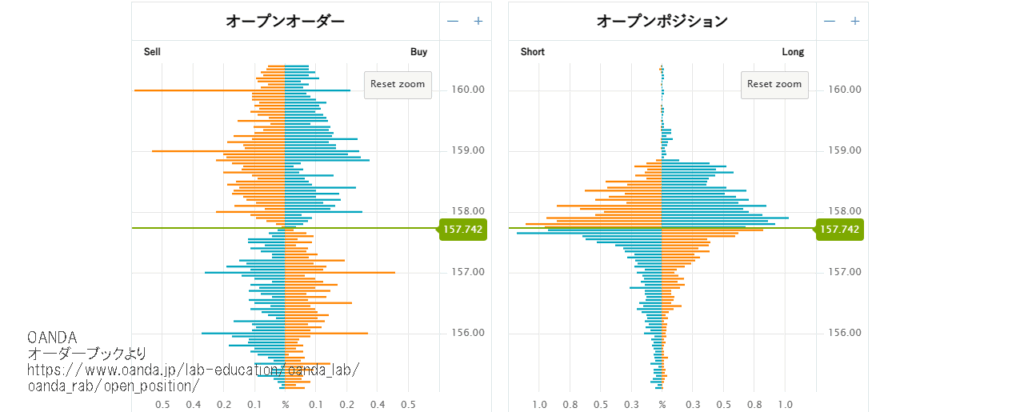

FXのオーダーブックと似ている日本株の板

ところで、日本株の板という図はどこかで見たことがあると思いませんでしたか?

中級者以上ならよく知っているFXの「オーダーブック」にそっくりなのです。

初心者の方はまだ見たことがないかもしれませんね。

その時のライブの様子がわかるのは株の板と同じです。

日本の証券会社の板と同じことを示すのは「オープンオーダー」という上の図でいうと左側です。

どの価格にどのくらい注文が入っているのかがわかります。

しかし、使い方に決定的な使い方があるのです。

オーダーブックと板の決定的な違いが「板読みで誤解されやすい事実とは?」で書いたように指値や逆指値を入れるべき場所です。

これまで株の板読みの話をなんとなく聞いても、はっきりとわからず混乱していた人はここでスッキリしたのではないでしょうか?

海外FX口座で株をトレードするための板読み以上の手法

板注文画面のようなものはMT5で出すことができますが、どのくらいの注文が入っているのかがわかりません。

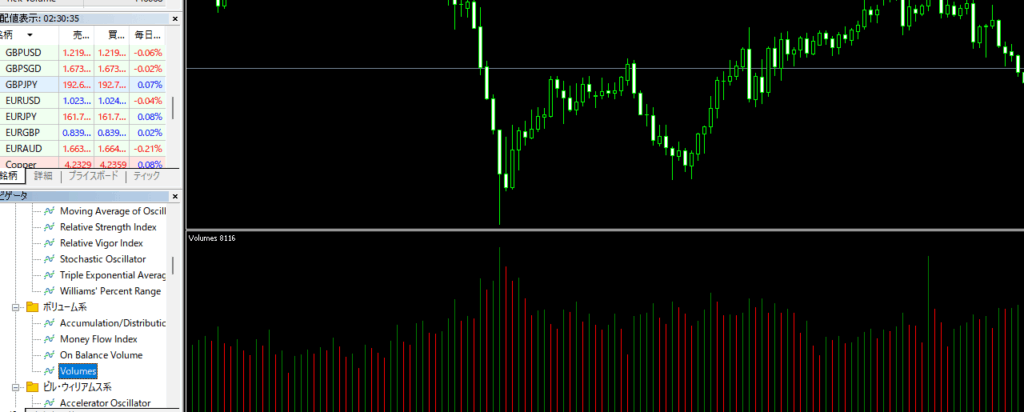

そこで、海外FXでは「volumes」というインジケーターを板注文の補助で使います。

MT4/MT5には必ずあるものでチャートの下側に出せます。

「ナビゲータ」⇒「ボリューム系」の順に探しましょう。

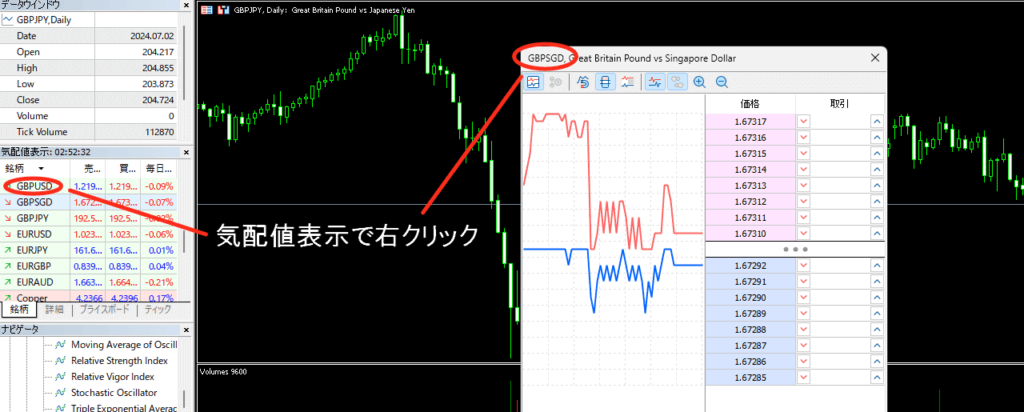

MT4/MT5で板読みのような売買をする方法

MT5では板注文というメニューが出せます。

気配値表示の好きな銘柄の上で右クリックをしてメニューを出すと「板注文」というのが出るので、それを選ぶと図のような窓が出てきます。

このときに「まだまだ強そうだ」と思えば、今の価格よりも上に指値(逆指値になります)をすることができます。

「まだまだ下がりそうだ」と思えば、今の価格の下に逆指値をすればいいのです。

これは日本株の板読みとまあまあ同じ操作になります。

買いが強い時はスプレッドが上に開くので、上がるかもしれないという予想は一応できます。

それを「volumes」インジケーターで補佐するのです。

板読み手法より良いやり方はMT4/MT5でできる

海外FXで使うMT4/MT5では「volumes」というインジケーターがあります。

これはオーダーブックには出ない数値をグラフにして、それは「約定した回数」です。

これで盛り上がっているかどうかがわかります。

株は「売買が活発な銘柄をトレードする」のが基本です。

日本株の板も、注文数が多くて注文状況が刻一刻と変わっていくと活発だとわかります。

そういう銘柄がトレードしやすいのは、海外も国内も同じです。

ところで、板読みにはできない手法として過去の約定数をチェックする方法があります。

過去にとびぬけて「volumes」が高いところを見ましょう。

そのときにチャートが下がっていたら、それは売りがめちゃくちゃ多かったということになります。

その後に買い戻す人が居るということがわかります。

チャートのローソク足の強さも見ながら、買いのタイミングを待つということができるのです。

これは日本株の証券会社ではやりにくいのです。

・日本株の板読みの感覚が使える!

買い戻す:利益を追い求めるために売りをやれば後で買い戻しをするし、買いは後で売ることになる

【結論2】優待はもらえないけど海外口座はシンプルに利益を目指せる

XMやTitan FXやiFOREXでは、世界の株式銘柄が用意されFXと同じように取引できます。

しかし残念ながら、日本の証券会社では楽しみな株主優待はもらえませんし配当金ももらえません。

なによりも、価格チャートに集中できるのはトレーダーのメンタル管理面においてもとても有利といえるでしょう。

チャートに注目してシンプルに取り組めばいいので、難しく考えずにデモ口座から実践してみましょう。

その他の主な手法10選

今回の板読みとは違いますが、他にも株CFDトレードに使えるインジケーターがあります。

一般的な手法・戦略を並べてみますので、参考にしてくださいね。

10個にしましたが組み合わせながらトレードするのが普通です。

例えば、スキャルピングと逆張りを組み合わせるとかです。

※ちょっと専門用語も出てきます。

初心者の方は何か月か経ってからここに戻ってきても良いと思います。

ブックマークをしておくか、スマホなら「アプリとして保存」をしておきましょう。

1.トレンドフォロー戦略

株式CFDの価格が上昇または下降トレンドにあるとき、そのトレンドに従う戦略です。

・RSIやMACDでトレンドの強さを確認

※「板読みで誤解されやすい事実とは?」で「指値をする場所は決定的に違う」と解説していますが、たまに強いトレンドが起きたときにはトレンドを追いかけるのもテクニックのひとつです。

【一度逃げた人用】本当にわかってる?移動平均線のすべて

【わかりみインディケータ】MACDは4つの勝ち設定で利益をあげる!

2.スイングトレード

数日から数週間のスパンで価格の波を狙います。

今回はCFDのデイトレード中心にお話しましたが、一応海外FXでもやれる方法です。

・フィボナッチリトレースメントを活用してエントリーポイントを特定

【2分でわかる!】フィボナッチ・リトレースメントを使った簡単トレード法

トレンドラインの【始めと終わり】はどこ?ラインの消滅条件と高値安値での引き方

3.スキャルピング

短時間で小さな価格変動を捉える戦略です。

・高速な執行とスプレッドの狭い口座が必要

・プライスアクションやティックチャートを活用

4.ブレイクアウト戦略

価格が特定のレンジを抜け出すタイミングを狙います。

・レンジを抜けたらすぐにエントリー

5.逆張り(リバーサル)戦略

価格が過剰に動いたときに反転を狙う手法でFXでもよく使います。

・サポートラインやレジスタンスライン付近で反転を予測してエントリー

6.ニューストレード・ファンダメンタル分析

経済指標や企業ニュースを利用して短期的な価格変動を狙う戦略です。

今回はシンプルな方法だけお話しましたが、ファンダメンタルを使うこういうやり方もあるので書いておきます。

また株のファンダメンタルは、次回特集しますね。

・予想以上のポジティブなニュースが出た場合は買い、ネガティブな場合は売り

7.ポートフォリオヘッジ

ポートフォリオ全体のリスクを株式CFDでヘッジするということです。

これも上級者向きですが、ヘッジは損失を減らすための大切な考え方なのでできるだけ早く覚えましょう。

相関の高い市場指数をトレードしてリスク軽減。

8.ペアトレード

価格が相関している2つの銘柄を比較して収益を狙うやりかたです。

相関というのは、似たような動きをしているという意味です。

株なら、セブンイレブンとファミリーマートは性格が似ているので似たような動きをするだろうというのを元にしています。

これも上級者向きです。

・相関係数やスプレッドを分析

9.レバレッジコントロール戦略

レバレッジを低めに設定して資金の安全性を高める考え方です。

トレンドをゆっくり追いかけるスイングトレードをするときはこれを同時にやると良いでしょう。

海外FXだと、ロット数を少なくすれば実際のレバレッジ(実行レバレッジ)は低くなります。

・必要証拠金の計算を徹底

10.ボラティリティブレイク戦略

ボラティリティの急上昇を狙う方法です。

ボラティリティとは、価格の上下の度合いです。

すごく上下に動くチャートを「ボラティリティが高い」というのです。

この方法は上級者向けなので参考までにしておきましょう。

・高ボラティリティのタイミングで大きな値動きを狙う

すべての手法についての注意点はこちら

- リスク管理: ロスカットやポジションサイズを適切に設定。

- 規制確認: 海外FFX口座の規制状況を確認し、信頼性のある業者を選択。

- 税金対応: 日本国内での税務申告義務に注意。

これらの手法を試す前にデモ口座で練習しておきましょう。

それでは、めずらしく最後になりましたがメリットとデメリットもまとめておきます。

メリット

ガチでやろうと思うと海外FXで株をやるのもそれなりに知識があったほうが良いですね。

メリットとデメリットもまとめたのでチェックしてくださいね。

- 多様な取引商品

海外FX口座では、株式だけでなく、株価指数、為替、商品先物、仮想通貨など、幅広い金融商品を取引できます。一つのプラットフォームで多様な資産にアクセスできる点が魅力です。 - 高いレバレッジ

多くの海外FX業者では、高いレバレッジ(例: 10倍~1000倍)を利用できるため、小額の資金でも大きなポジションを取ることができます。ただし、株式取引に対してはレバレッジが制限される場合もあります。 - 24時間取引可能な環境

海外市場に対応しているため、時間に制約されず、世界中の株式市場で取引が可能です。特に米国市場などに興味がある場合、利便性が高いです。 - 日本国内での制限が少ない

日本国内の証券口座では規制が厳しい場合があります。

株価の上限があってそれ以上は取引できないので、利益の限界がありますし、売りができない銘柄もあります。

海外FX口座では規制が緩いケースが多く、高リスク取引を好むトレーダーには適しています。

どの銘柄も売りができますし、購入の上限も基本的にはありません。 - 口座開設の手軽さ

海外FX口座は、日本国内の証券会社に比べて口座開設手続きが簡単な場合が多く、迅速に取引を開始できます。

デメリット

メリットよりもデメリットを先に読んだ方がいいくらい、とても大切な事をまとめました。

面倒でもざっと読んでおいてくださいね。

- 規制の違いによるリスク

日本国内の証券会社は金融庁の厳格な規制下にありますが、海外FX業者は各国の規制が異なります。

透明性や信頼性のある業者を使うようにしましょう。

- 手数料の違い

スプレッドやスワップポイントが高めに設定されている場合があり、長期投資には不向きな場合があります。

株式CFD取引では、スプレッドやポジション維持費が利益に影響を与えやすいです。 - 税制上の不利

海外FX口座で得た利益は「雑所得」として扱われる場合が多く、国内の株式投資で得た「譲渡所得」とは税制上の取り扱いが異なります。

特に、日本国内では分離課税の恩恵を受けられないため、税率が高くなる可能性がありま。 - 情報不足

海外の株式市場の情報を日本語で入手するのは難しい場合があります。

英語など他国の言語が必要になることもあり、情報格差が生じやすいです。

ファンダメンタルだけに頼ると失敗しやすい原因でもあります。

株のできる海外FX業者

これら3社が安心して使いやすく株の銘柄も多く揃っています。

株価指数や業者ごとの特徴、銘柄の選び方などは次回の特集にしますね。

Titan FXはハードルが高いイメージがありますが、今はとても使いやすくなっています。

XMの評判ってどう?

TITAN FX(タイタンFX)の評判ってどう?モットーが「丸出し」とは?

iFOREX(アイフォレックス)の評判ってどう?【体験談】14メリットと10デメリット

理解度テスト

日本株で有名な板読みだけど

- 板読みに近い事はするがそれだけだと難しいかな

- 日本株の有名トレーダーがかっこよくやっているし勝てる!

答え:1.

勝てる人はいるかもしれませんが、まずはFXと同じようにチャートをみてテクニカル分析をしてトレードしてみましょう。

株式CFDのテクニカル分析使い方

- もちろん株とFXは違うから、株のために特別な難しいインジケーターを組み合わせるべき

- 基本はシンプルに考えればよくて、FXで使い慣れたインジケーターがあればそれでよい

答え:2.

難しく考えるほど勝てなくなるのはFXと同じです。まして価格に集中してトレードしたいCFD取引なので、まずは使い慣れたインジケーターか、シンプルな移動平均線などを使って練習してみるのが王道です。

まとめ

海外FX口座で株式を売買するときに上級者ならこんなことを考えます。

初心者も同じです。

信頼できる業者の選定や税制・リスク管理を十分に理解しておくことが重要ですね。

まずはXMなど初心者でも使いやすい業者で口座を開設して、MT4/MT5に慣れることからはじめるのもおすすめです。